Según el artículo 79 inc. c, Capítulo IV de la Ley N° 20.628:

«Constituyen ganancias de la cuarta categoría las provenientes de: …… de las jubilaciones, pensiones, retiros o subsidios de cualquier especie en cuanto tengan su origen en el trabajo personal» siendo el organismo de aplicación la AFIP (Administración Federal de Ingresos Públicos).

La Resolución General es la RG AFIP 2437/08, sus modificatorias y complementarias (Resolución General AFIP 3976/2017).

El Instituto de Seguridad Social y Seguros de la Provincia del Chubut debe obrar de agente de retención, como lo exige la Ley de impuesto a las Ganancias.

Las retenciones efectuadas son depositadas mensualmente a través del aplicativo SICORE al Organismo Recaudador, AFIP, y las mismas pueden ser consultadas por los beneficiarios en la página www.afip.gob.ar , con clave fiscal en la pestaña -Mis Retenciones -.

Porque el impuesto es por persona, no por recibos. En caso de tener doble beneficio, (jubilación y pensión) se tributa por ambos, porque el responsable de tributar el impuesto es el beneficiario ( es decir, el que percibe los haberes) y no cada beneficio.

Se calcula sobre la suma de ambos haberes y se refleja el importe retenido en proporción a cada uno, en los correspondientes recibos.

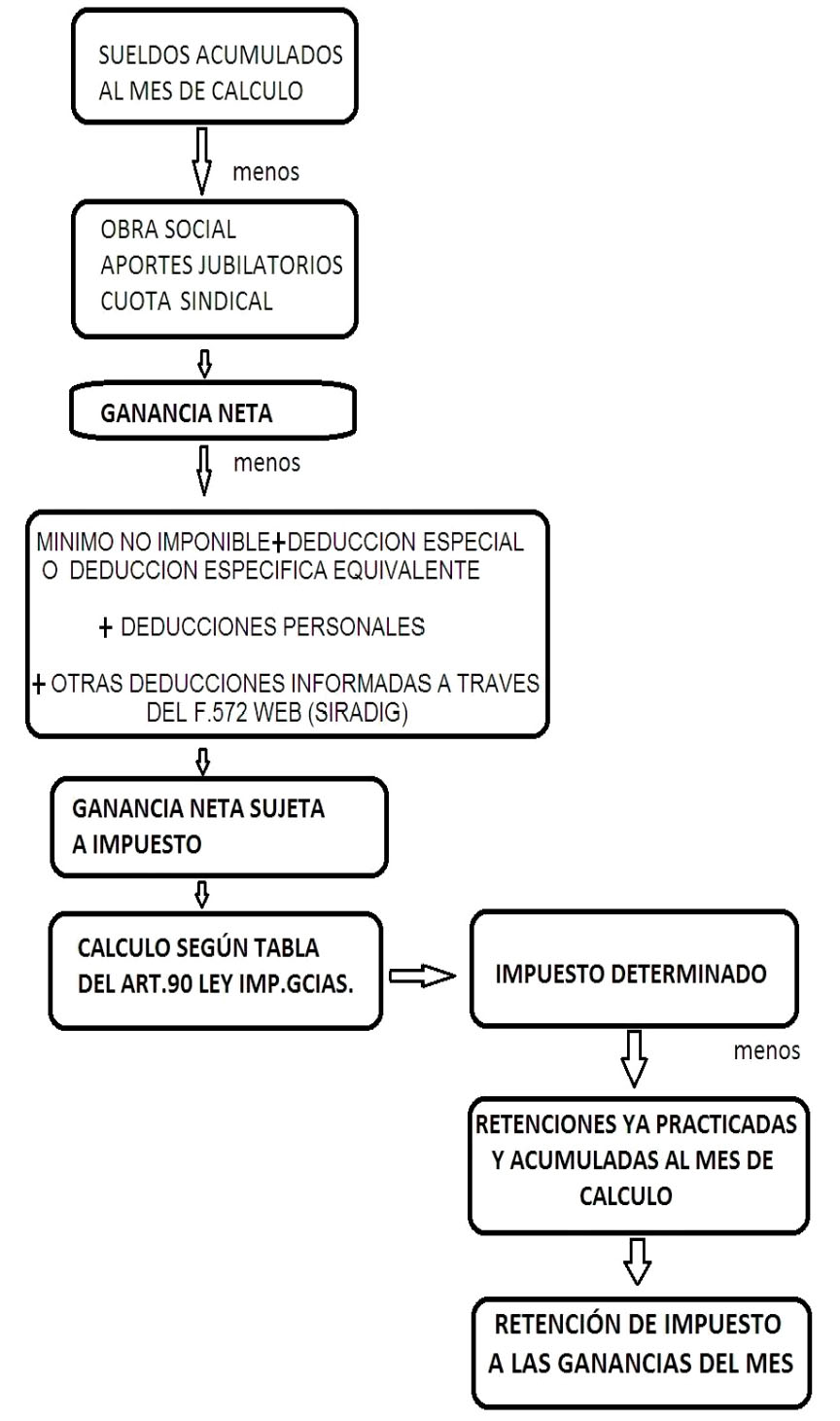

No. La forma de cálculo es compleja: se toma el Sueldo bruto (el valor a la izquierda del recibo), se le restan todas las deducciones generales (Obra social, Aporte Jubilatorio, Cuota Sindical y demás deducciones admitidas por la norma, ver pregunta 17) y las deducciones personales (Mínimo No Imponible, Deducción Especial, Cargas de Familia) y se obtiene una base imponible.

A esta base se le aplica la escala de alícuotas del art 90 de la Ley de Impuesto a las Ganancias, la cual aumenta a medida que sube la ganancia sujeta al impuesto.

El mínimo no imponible, para aquellos beneficiarios que no tienen familiares a cargo, en el caso de jubilados y pensionados es de $43.479,84 (seis haberes mínimos de $ 7.246,64 que son actualizados 2 veces al año por ANSeS). Es decir, con haberes superiores a dicho importe, ya es pasible de tener retenciones de Impuesto a las Ganancias. (ver pregunta 9 y 10).

En el caso que el Jubilado /Pensionado haya recibido, durante el año, ingresos distintos a su jubilación / pensión, (ej sea Monotributista o tenga otros ingresos en relación de dependencia – sin entrar en incompatibilidad), o tribute el Impuesto a los Bienes Personales por otros Bienes (que no sean sólo su Casa-Habitación) el mínimo no imponible (incluido el incremento del 22% por zona patagónica ) es de $39.459,26 y de igual manera, con haberes superiores a dicho importe , ya es pasible de tener retenciones de Impuesto a las Ganancias. (ver pregunta 9 y 10).

No. La Ley 27346 que modificó la Ley del Impuesto a las Ganancias, estableció que las provincias incluidas en la Ley 23272 y sus modificatorias (que determinan la zona Patagónica), tendrán en las deducciones personales un incremento del 22%.

Además, en beneficio de los jubilados y pensionados, indica que el mínimo no imponible más la deducción especial incrementada deben ser reemplazadas “por una deducción específica equivalente a seis (6) veces la suma de los haberes mínimos garantizados que fije ANSeS en los meses de marzo, junio, septiembre y diciembre de cada año, siempre que esta última suma resulte superior a la suma de las deducciones antedichas.”

Es decir, que para los jubilados y pensionados, deberá tomarse la mayor deducción entre el mínimo no imponible incrementado por la zona, y los seis haberes mínimos. La norma NO ha incorporado un adicional más, sobre los antedichos seis haberes.

Los gastos deducibles de ganancias y novedades de las deducciones, deben ser informadas por los Jubilados, Pensionados y Activos a través del F 572 Web, el cual deberá confeccionarse en la página de AFIP (www.afip.gob.ar), accediendo con clave fiscal al servicio SIRADIG – Trabajador.

Este formulario reviste el carácter de Declaración Jurada, cada contribuyente es responsable de enviar dicha información a su agente de retención (ente que paga su haber, y realiza el descuento de la retención, en su caso el ISSyS, CUIT: 30-99922290-7). (Ver pregunta 17 y 24)

Se ha dejado material de ayuda, para conocer que gastos son deducibles, en la página web de este instituto (descargar “Deducciones Admitidas por la Ley del Impuesto a las Ganancias”).

Esquema del proceso de Cálculo del Impuesto:

∙ EJEMPLO 1: Jubilado o Pensionado SIN cargas de familia que tenga una ganancia neta mensual superior a los $ 43.479,84.- se encuentra alcanzado por el impuesto a las ganancias.

Deducción específica equivalente a seis (6) veces la suma de los haberes mínimos = $ 7.246,64*6 = $ 43.479,84

∙ EJEMPLO 2: Jubilado o pensionado casado, cuyo cónyuge no percibe una suma superior al mínimo no imponible anual ($ 81.639,85 (Mínimo no imponible anual) / 12 meses del año = $ 6.803,32 mensual), no tenga hijo/a a cargo y tenga una ganancia neta mensual superior a $ 53.082,50 se encuentra alcanzado por el impuesto a las ganancias.

Deducción específica equivalente a seis (6) veces la suma de los haberes mínimos = $ 7.246,64*6 = $ 43.479,84

$ 76.109,95 (Deducción por Cónyuge anual) / 12 (meses del año) = $ 6.342,50

Total mensual= $ 49.822,34

∙ EJEMPLO 3: Jubilado o pensionado casado, cuyo cónyuge no percibe una suma superior al mínimo no imponible anual ($ 81.639,85 (Mínimo no imponible anual) / 12 meses del año = $ 6.803,32 mensual)), tenga un hijo/a menor de 18 años que no perciba suma superior al mínimo no imponible anual o que sea incapacitado para el trabajo, y tenga una ganancia neta mensual superior a $ 56.281,04 se encuentra alcanzado por el impuesto a las ganancias.

Deducción específica equivalente a seis (6) veces la suma de los haberes mínimos = $ 7.246,64*6 = $ 43.479,84

$ 76.109,95 (Deducción por Cónyuge anual) / 12 (meses del año) = $ 6.342,50

$ 38.382,53 – (Deducción por Hijo menor de 18 años o incapacitado) / 12 Meses del año) = $ 3.198,54

Total = $ 53.020,88

La alícuota a aplicar para cada Beneficiario dependerá de la Ganancia Neta Sujeta a Impuesto acumulada a cada mes (ver punto 9, esquema de cálculo del impuesto). La tabla del Art 90 de la ley de Impuesto a las Ganancias, actualizada a 2018, establece las alícuotas desde un 5% a un 35%.

Es la sumatoria de los sueldos brutos menos los códigos deducibles del recibo (Obra social, moratoria jubilatoria si la tuviera y seguro de vida hasta un tope de $83,02 mensual, sindicato), menos las deducciones que se presentan a través del F572 Web, menos el Mínimo No Imponible y la Deducción Especial, o la Deducción Específica (ver punto 9, esquema de cálculo del impuesto).

SI, ya que el impuesto grava todos los ingresos que uno perciba en el año, por ello ante:

a) Variación del haber: Si usted tiene una modificación en su haber, ya sea por aumentos de haberes, cobro de retroactivos que correspondan al periodo fiscal en curso, esto provocará que los valores del impuesto varíen (aumenten) respecto a los meses anteriores y reflejen modificaciones en las retenciones de los meses siguientes.

b) Presentación original y modificaciones a las declaraciones juradas F.572 Web, tanto la presentación original, como las modificaciones efectuadas, tendrán incidencia en el cálculo final del impuesto. Ver pregunta 8.

c) Por aplicación del tope del 35%: Si un mes se aplicó el tope del 35% al importe a retener (35% de la ganancia bruta), lo no retenido ese mes incrementa el importe a retener los meses subsiguientes.

Este ingreso tributa ganancias. La ley a establecido un procedimiento para el cálculo de la retención a partir del año 2017, por el cual se prorratea la carga impositiva que genera a lo largo de todo el año, de esta manera se logra que no haya una diferencia excesiva en los meses en que efectivamente se cobra (junio y diciembre) respecto del impuesto del mes anterior.

Es decir que en cada mes tributará por el haber bruto más la doceava parte de dicho haber, en concepto de cuota de SAC.

Mediante el código “514- Impuesto a las Ganancias”.

Se entiende como tales, a aquellos montos que por Ley pueden restarse de la base de cálculo (los ingresos) y que permiten disminuir el monto de impuesto que se le retendrá.

∙ Cargas de Familia: Las cargas de familia incluyen: Esposa /o, hijos/as e hijastros/as hasta los 18 años de edad o en caso de ser incapacitados para trabajar sin límite de edad.

Son carga de familia, siempre que se encuentren efectivamente a cargo del beneficiario y no tengan ingresos netos anuales

que superen el mínimo no imponible, (es decir, $ 81.639,85 anuales ó $ 6.803,32 mensuales).

∙ Servicios Médico Asistenciales: los importes abonados en concepto de cuotas o abonos a instituciones que presten cobertura médico asistencial, correspondientes al beneficiario e integrantes del grupo familiar a su cargo. Por ejemplo: medicina prepaga, etc.

El monto máximo a deducir es hasta el 5% de la ganancia neta anual.

∙ Seguros de Vida: Se refiere a los montos pagados en concepto de primas de seguros que cubran el riesgo de fallecimiento.

Monto máximo a deducir: hasta $ 996,23 anuales.

∙ Gastos de Sepelio: Son aquellos gastos efectivamente erogados en dicha ocasión correspondientes a las personas a cargo del beneficiario. Monto máximo a deducir: hasta $ 996,23 anuales.

∙ Intereses por Créditos Hipotecarios: De las cuotas pagadas, la Ley permite la deducción de los intereses de préstamos hipotecarios (no la parte de capital de deuda) otorgados para compra, construcción o refacción de vivienda.

Monto máximo a deducir: hasta $20.000 anuales.

∙ Honorarios Médicos: Hace referencia a los honorarios abonados efectivamente y prestados por médicos clínicos, odontólogos, psicólogos, bioquímicos, auxiliares de la medicina, tanto del titular como de los familiares que éste posea a su cargo.

También incluye los honorarios correspondientes a Servicio de Asistencia Médica y Paramédica, hospitalización en Clínicas, servicios prestados por médicos en todas sus especialidades y no cubiertos por la Obra Social.

Monto máximo a deducir: 40% de lo facturado y hasta el límite del 5% de la ganancia neta anual.

∙ Servicio Doméstico: Los importes abonados al personal doméstico en concepto de contraprestación de servicios y por aportes patronales. Tope anual igual al mínimo no imponible, es decir, $ 81.639,85.

∙ Donaciones: Las donaciones realizadas a organizaciones Nacionales, Provinciales y Municipales o Instituciones destinadas a actividades de bien público exentas expresamente por la AFIP, con indicación del CUIT de la Institución. (RG 1815 de la AFIP).

∙ Alquileres: Los importes abonados para casa-habitación a ser utilizada por el titular, siempre que el mismo no sea titular de ningún inmueble.

Monto máximo a deducir: 40% del monto abonado por el alquiler y hasta un tope anual igual al mínimo no imponible, es decir, $81.639,85.-

→ Todas las cargas de familia y deducciones mencionadas anteriormente deberán ser informadas y declaradas a través de F 572 Web, que se confecciona a través de la página de AFIP (www.afip.gob.ar) , acceso con clave fiscal servicio SIDARIG – Trabajador.-

No está contemplada la deducción por conviviente.

En ese sentido, el vocablo «cónyuge» debe entenderse con el sentido y alcance que el Código Civil le confiere, vale decir, como derivado del vínculo legítimo establecido por medio del matrimonio.

Depende de qué tipo de gastos, si son los admitidos por la Ley de Impuesto a las Ganancias ( es decir, las deducciones generales ver punto 17) e informados a través del ítem SIRADIG -Trabajador.

Los gastos por medicamentos, no son deducibles en el Impuesto a las Ganancias.

Las erogaciones por ese concepto NO SON DEDUCIBLES del Imp. a las Ganancias.

Los montos descontados en su recibo de haberes en concepto de Aportes Jubilatorios, Obra Social y Cuota Sindical, son automáticamente deducidos para el cálculo del impuesto, por ello no debe declararlo en el formulario F.572 Web. Sólo debe declarar en el F.572 Web, aquellas cuotas o abonos de otras obras sociales que contrate en forma opcional y abone por separado, por ejemplo: prepagas.

Si. Cuando se perciban sueldos u otras remuneraciones de varias personas o entidades, a fin de unificar el agente de retención, deberá informarlos mensualmente a través del F. 572 Web.-

El organismo o entidad u empleador que haya abonado en el año anterior los haberes más altos, es aquel que deberá ser designado como agente de retención del impuesto para el año próximo, utilizándose para ello el F. 572 web.

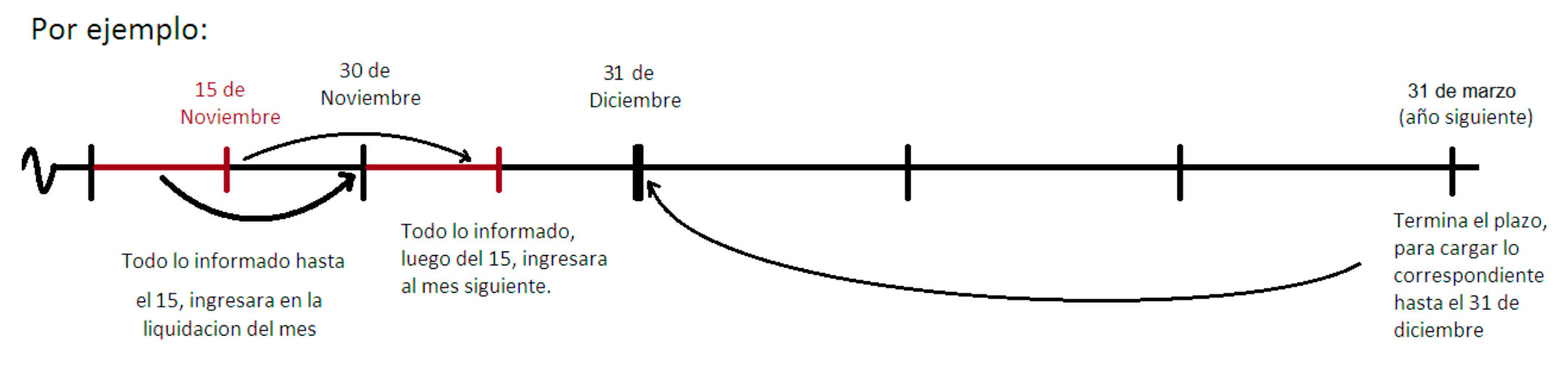

Se deberá presentar a través de la página de la AFIP hasta el día 15 inclusive de cada mes, (excepto el mes de Diciembre, que deberá presentarse antes del día 10) para ser deducidas del cálculo del impuesto en los haberes del mes en curso, quedando como fecha límite de presentación del periodo fiscal, el 31 de marzo (inclusive) del año inmediato siguiente al que se declara.-

A partir del período fiscal 2017, cuando se trate de las rentas provenientes de jubilaciones, pensiones, retiros o subsidios de cualquier especie, las deducciones por ganancias no imponibles y deducción especial serán reemplazadas por una Deducción Específica equivalente a 6 veces la suma de los haberes mínimos garantizados definidos en el artículo 125 de la Ley 24.241, siempre que esta última suma resulte superior a la suma de las deducciones antedichas.

A tal fin, cada mes se deben sumar los importes de los haberes mínimos garantizados que estuvieron vigentes en cada uno de los períodos mensuales transcurridos desde el inicio del año y multiplicarlos por seis.

Esta deducción específica no será de aplicación respecto de aquellos sujetos que perciban y/u obtengan ingresos gravados en el impuesto a las ganancias de distinta naturaleza a los indicados, ni para quienes se encuentren obligados a tributar el impuesto sobre los bienes personales, siempre y cuando esta obligación no surja exclusivamente de la tenencia de un inmueble para vivienda única.

IMPORTANTE: Por ello, la AFIP ha creado una nueva sección en el F. 572 WEB para que el agente de Retención conozca su situación respecto de este beneficio.

Para consignar las novedades a estos conceptos, desde la Carga de Formulario deberá pulsar “5 – Beneficios” el cual exhibirá el botón “Trabajador Zona Patagónica– Jubilados/Pensionados y /o Retirados”

JUBILADOS PENSIONADOS O RETIRADOS QUE AUTO DECLAREN ESTAR COMPRENDIDOS EN LA DEDUCCIÓN ESPECIFICA

En esta pantalla el usuario de SIRADIG deberá informar si cumple con las condiciones necesarias para hacerse acreedor de la deducción respondiendo las cuestiones planteadas en la pantalla:

● Jubilado y/o Retirado ¿Recibe otros ingresos por Monotributo / Relación de Dependencia / Actividad

Autónoma…..etc.?

Enero Febrero Marzo Abril Mayo Junio Julio Agosto……..

Si/No Si/No Si/No Si/No Si/No Si/No Si/No Si/No

Debe informar todos los meses la respuesta a esta pregunta.

● Jubilado y/o retirado ¿Tributo Bienes Personales en el último periodo Fiscal anterior al que está declarando?

Si / No

● Jubilado……….. ¿Tiene más bienes por lo que tributó Bienes Personales en el último periodo fiscal anterior al que está declarando a parte de su casa habitación?

Si / No

Para confirmar el dato incorporado en su declaración jurada del SIRADIG deberá presionar el botón “Guardar”.

MUY IMPORTANTE: Esta información la deben presentar TODOS los beneficiarios Jubilados/Pensionado/ Retirados, mensualmente, a efectos que el Agente de Retención del Impuesto a las Ganancias conozca su situación frente al impuesto y le aplique según le corresponda la deducción específica o el mínimo no imponible y la deducción especial.

En el caso de revestir la condición de monotributista, por el desarrollo de alguna actividad independiente, los haberes percibidos por intermedio de la Caja de Jubilaciones continuarán siendo sujetos a retención del Impuesto a las Ganancias, porque no se encuentran dentro del objeto del monotributo.

Todos los trabajadores en relación de dependencia están sujetos al régimen de Impuesto a las Ganancias.

Dichas percepciones se deben declarar a través del F 572 Web en el ítem retenciones, percepciones y pagos a cuenta, y las mismas serán aplicadas luego de ser informadas.-

En el ISSyS , Casa Central, Rivadavia 430 (Rawson), en el box de Liquidación de Ganancias, en el horario de 12 a 14 hs., o a los teléfonos (0280) 4482453/454/455/864/692 int. 366 en el mismo horario.

El mail del Dto de Impuestos y Retenciones es: impuestos@issys.gov.ar.-